Pour ceux qui ne savent pas ce qu’est la DeFi de manière générale, je vous conseil de faire un petit tour sur cet article avant de commencer celui-ci.

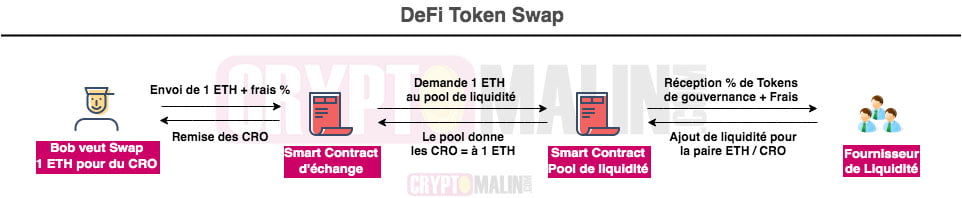

Comme indiqué dans notre article sur la DeFi, l’une des applications de la finance décentralisée au monde réel sont les échanges décentralisée (DEX). Un DeFi Token Swap est un type d’échanges décentralisés où l’on négocie avec un contrat intelligent, et non avec d’autres personnes. Nous allons découvrir les raisons de son apparition et comment cela fonctionne.

Au Sommaire :

Les Automated Market Makers contre les carnets d’ordres des DEXs

Les raisons de l’apparition des Automated Market Makers est une question de performance, ils rendent l’apport de liquidités beaucoup plus simple et moins cher.

Dans le secteur des finances décentralisées d’Ethereum, deux genres d’échanges décentralisés, ou DEX, ont dominé jusqu’à présent : les DEX basés sur le carnet d’ordres et les DEX basés sur l’AMM.

Les DEX du carnet d’ordres reposent sur des ordres d’achat et de vente autour d’un jeton donné. Les ordres d’achat sont appelés “bid” et les ordres de vente sont appelés “ask”. À cette fin, ces échanges répertorient les ordres d’achat et de vente pour chaque point de prix, le “haut du carnet” indiquant le prix le plus bas à la demande et le prix le plus élevé à l’achat à un moment donné. L’inconvénient des marchés à carnet d’ordres est qu’ils ne fonctionnent pas bien sur les marchés en manque de liquidité et qu’ils peuvent être particulièrement sujets à la manipulation du marché et à la surenchère. Parmi les exemples de ce type de DEX, on peut citer 0x, IDEX et Ethfinex.

D’un autre côté, les DEX basés sur l’AMM (Automated Market Makers) comme Uniswap s’appuient sur ce que l’on appelle des “agents algorithmiques” ou des “robots monétaires” plutôt que sur des carnets d’ordres. La clé de ce modèle DEX réside dans les pools de liquidité, dans lesquels les utilisateurs fournissent des actifs qu’un algorithme finement réglé utilise pour créer des marchés. Chaque AMM a son propre algorithme personnalisé avec ses propres avantages et inconvénients. En fin de compte, la formule unique de l’algorithme est utilisée pour déterminer les prix pour les utilisateurs plutôt qu’une liste d’ordres d’achat et de vente.

Qu’est-ce qu’un automated market makers ?

Les Automated Market Makers, ou AMM, sont une catégorie d’exchanges décentralisées qui s’appuient sur des formules mathématiques pour fixer le prix d’un jeton. Comme les exchanges normales, ils ont différentes paires de négociation.

Mais il n’y a pas d’ordre d’achat ou de vente comme nous l’avons dit précédemment, et les négociants n’ont pas besoin de trouver quelqu’un d’autre à qui vendre leurs cryptos. Au lieu de cela, un contrat intelligent joue le rôle de maker dans une transaction d’échange. Le concept est similaire aux services d’échange rapide comme Changelly, mais la différence est que les réserves de l’entreprise sont remplacées par des pools de liquidités basés sur des contrats intelligents.

Un pool de liquidité contient deux actifs dans une paire de négociation. C’est le pourcentage relatif de chaque jeton de ce pool qui détermine le prix théorique d’un actif particulier. Le premier AMM a été Bancor, lancé en 2017, mais les plateformes les plus populaires aujourd’hui sont Uniswap, Curve, Kyber et Balancer.

Comment les prix sont-ils déterminés ?

Il existe de nombreux genres de DEX basés sur l’AMM, pour Uniswap, il est plus précisément ce que l’on appelle un “Constant Product Market Maker”, ou CPMM.

Lorsqu’on trade sur une AMM, les utilisateurs interagissent avec le pool de liquidité. L’utilisateur ordonne au contrat intelligent (smart contract) d’effectuer une transaction, le contrat envoie ses jetons, tels que ETH, au pool de liquidité. Une formule mathématique détermine alors combien de jetons de l’autre côté de la paire ils doivent recevoir en retour.

Cela signifie simplement qu’Uniswap, comme les autres CPMM, s’appuie sur l’équation x*y=k pour créer un spectre de prix pour des paires de jetons en fonction de la liquidité disponible de ces paires.

Par exemple, si Uniswap avait une paire CRO/ETH, l’offre CRO (X) diminuerait si l’offre ETH (Y) augmentait, l’inverse étant également vrai, de manière à préserver la constante de K, c’est-à-dire le prix du CRO du pool.

Qu’est-ce qu’un Pool de liquidité (Liquidity Pool) ?

Les pools de liquidité sont essentiellement des pools de jetons qui sont bloqués dans un contrat intelligent.

Nous avons vu précédemment, que les carnets d’ordres traditionnel soulèvent le problème de manque de liquidité en raison d’un faible volume ou d’un faible intérêt qui non seulement deviennent difficiles à acheter et à vendre, mais sont également sensibles aux fluctuations imprévisibles des prix provoquées par de grosses transactions individuelles. Par conséquent, les jetons qui se caractérisent par une forte volatilité des prix et des conversions inefficaces ont peu de chances d’être adoptés.

Les pools de liquidité répondent directement à ce problème en supprimant la dépendance des jetons au volume des échanges et en assurant une liquidité constante. Par rapport au modèle traditionnel de carnet d’ordres, les pools de liquidité présentent quatre avantages principaux :

- Une liquidité garantie à chaque seuil de prix

- La tarification automatisée permet une gestion passive du marché

- Tout le monde peut devenir un fournisseur de liquidités (Liquidity Provider) et générer des revenus

- Diminution des frais de gas

Qu’est-ce qu’un fournisseur de liquidité (Liquidity Provider) ?

C’est une personne qui engage ses jetons dans un “pool” ou réservoir, contenant les jetons d’une paire.

L’apport de liquidités fonctionne de la même manière qu’un trade. Après avoir connecté un wallet, les utilisateurs peuvent aller dans la section “fournisseur de liquidité” et sélectionner le montant qu’ils veulent engager dans le pool. Dans la plupart des protocoles, ils doivent disposer des deux types d’actifs de même valeur. Par exemple, si ETH négocie pour 2222 CRO, ils devront fournir simultanément 1 ETH et 2222 CRO.

Après avoir confirmé les transactions, les utilisateurs reçoivent un jeton représentant leur propriété dans le pool de liquidité. Il peut ensuite être transféré à n’importe qui ou racheté une nouvelle fois pour les jetons sous-jacents, plus les frais qu’ils ont pu accumuler.

En fournissant des liquidités, le LP (Liquidity Provider) est récompensé en recevant une part des frais gagnés dans ce pool proportionnelle aux liquidités fournies.

Uniswap perçoit une commission de 0,3 % sur tous ses pools. Contrairement à Uniswap, les frais de négociation de Bancor varient d’un pool à l’autre, car ils sont fixés par le premier utilisateur qui ajoute de la liquidité à un relais Bancor. Les frais actuels se situent dans une fourchette de 0,1 à 0,5 %.

Pour retirer les liquidités, les LP (Liquidity Provider) n’ont qu’à rendre leurs jetons de pool (appelés jetons de relais auprès de Bancor) à tout moment, et leur part proportionnelle des actifs mis dans le pool et les frais accumulés sont envoyés dans leur wallet.

Cette rémunération passive, s’est vu appeler “Yield Farming”.

Qu’est-ce que le Yield Farming ?

Le Yield Farming (agriculture de rendement en français) est l’accumulation d’intérêts par l’utilisation d’applications financières décentralisées, souvent en récompense de la fourniture de liquidités à une plateforme (Uniswap, Bancor…). Les rendements du Yield Farming sont généralement constitués de frais de DEX et d’intérêts.

Les “Farmers” passent d’un protocole à l’autre pour maximiser leurs rendements, bien que les stratégies “fournir et rester” soient également viables.

Récompenses

La liquidité est le moteur de toute application DeFi, plus de liquidité entraîne plus d’utilisateurs, ce qui entraîne à son tour plus de liquidité, etc. L’importance de la liquidité et le défi que représente son acquisition ont donné lieu à une structure d’incitation unique qui a été popularisée par Compound Finance en juin 2020.

Le jeton COMP de Compound, qui accorde au détenteur des droits de vote dans le protocole, a été délivré à ceux qui ont utilisé la plateforme pour emprunter et/ou prêter des actifs.

Au cours des premières semaines de distribution, le prix du COMP est passé de 60 à 330 dollars, ce qui a permis aux farmers du COMP d’obtenir un APY (Annual Percentage Yield) supérieur à 100 % à l’époque.

Ce surcroît de liquidités a été appliqué à d’autres protocoles, notamment Balancer et Curve Finance, et récemment Uniswap (UNI).

Dans le cas de crypto.com, c’est le bloquage d’un certain nombre de CRO pendant 1 à 4 ans qui donne un facteur multiplicateur au rendement.

Le défi pour les Yield farmers est de déterminer la valeur attendue de ces récompenses symboliques et d’allouer leurs liquidités de manière à optimiser les rendements.

Risque : Qu’est-ce qu’une impermanent loss ?

Lorsque vous fournissez des liquidités à un swap, vous devez généralement fournir un jeton de valeur égale pour chaque côté du swap. Dans le cas de CRO – ETH, disons que vous voulez fournir 1 ETH de liquidité. Dans le cas du pool CRO, vous devrez fournir 2280 CRO pour fournir 1 ETH de liquidité.

Si vous n’étiez autorisé à fournir qu’un seul côté du swap, le pool serait rapidement incapable de fournir des swaps car un jeton devient plus populaire que l’autre.

Supposons que nous fournissions cette liquidité d’une valeur de 1 ETH au pool CRO-ETH, et que peu de temps après, le prix de CRO augmente. À un moment donné, cette différence de prix devient une occasion intéressante pour les traders de profiter de l’opportunité d’arbitrage. Les traders achèteront alors du CRO à partir du swap jusqu’à ce que le prix soit similaire à celui des exchanges.

À ce stade, les personnes qui fournissent des liquidités pour ce pool se retrouveront avec une valeur globale d’actifs qui vaut moins que si elles les détenaient simplement dans leur wallet.

Par exemple, dans notre situation avec CRO, nous avons les jetons suivants :

1 ETH – 2280 CRO

CRO a augmenté de 10 %, et vaut désormais 1,1 ETH. Les traders achèteront du CRO jusqu’à ce que le prix sur UniSwap reflète ce ratio. En théorie, si les deux actifs avaient la même valeur (comme lorsque vous déposez dans un pool de liquidités), le résultat final ressemblerait à 1,1 ETH et 2052 CRO. UniSwap n’a aucun moyen de savoir quel est le prix externe de ces actifs et dépend des traders pour les maintenir à niveau. Cela ne se produit pas immédiatement et est le résultat de transactions rentables qui réduisent vos bénéfices en tant que fournisseur de liquidités.

Si l’un des actifs d’un swap varie considérablement, vous pouvez perdre de l’argent en fournissant des liquidités. C’est pourquoi les monnaies stables (stablecoins) sont des paires populaires sur Uniswap, car le risque de perdre de l’argent en fonction du prix est minimisé.

C’est ce qu’on appelle la perte impermanente (impermanent loss), car il ne s’agit d’une perte que si vous retirez vos jetons de la réserve de liquidités. Si le prix revient à la normale, la perte est atténuée. Si vous retirez vos jetons de la réserve de liquidités, la perte devient réelle. Cette perte n’est pas toujours une perte pour votre investissement, seulement par rapport à ce qui se passerait si vous auriez garder les jetons dans un wallet plutôt que de leur fournir des liquidités.

Plus les actifs échangés sont volatils, plus vous risquez de subir une perte permanente.

Rappel: Nous ne sommes pas des conseillers en investissement financier. Nous essayons simplement de donner des informations afin que chacun puisse se faire sa propre idée. Nous vous suggérons de faire vos recherches et de vous protéger au maximum. Certains liens de l'article peuvent être liés à de l'affiliation afin de nous aider à continuer notre travail.

Merci pour cet article !

J’étais complètement largué avec la DeFi et ces Swap

J’y comprenais pas grand chose et je ne savais pas d’où ça sortait.

Maintenant c’est plus clair pour moi.

Avez vous des conseils sur quel service utiliser ? Uniswap, DeFi Swap, bancor ?

Bonjour, de rien !

Concernant les services à utiliser, chacun doivent faire leur propre choix, en étudiant chaque service.

Personnellement, je me tourne vers le DeFi Swap de crypto.com, car ils sont derrière pour que cela reste attractif dans le temps et c’est de la DeFi donc utilisable partout avec n’importe quel non custodial wallet.